2017年中国药品零售市场增速放缓,为近五年来的历史新低。

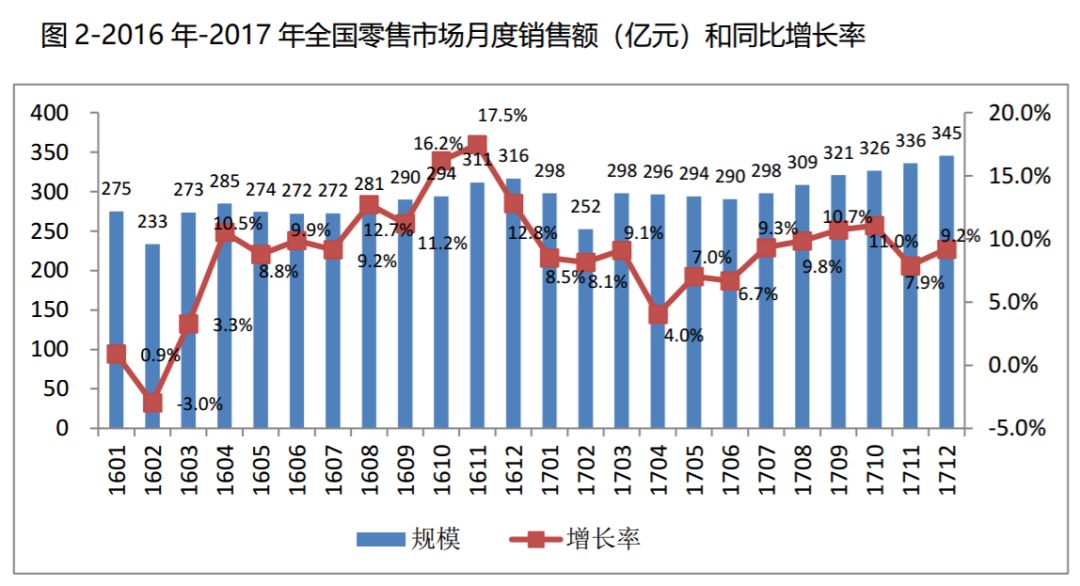

根据国内专业医药数据研究机构中康CMH监测,2017年全国零售终端市场总体规模3664亿元(按零售价计算,下同),较2016年的3377亿元增长8.5%,增速比2016年的9.2%下降0.7个百分点,为近五年来的历史新低。

注:(1)市场规模指药品(不含中药饮片和中药材)和非药品销售规模总和;

(2)不含乡镇药店

药品增速加快,非药品增速放缓

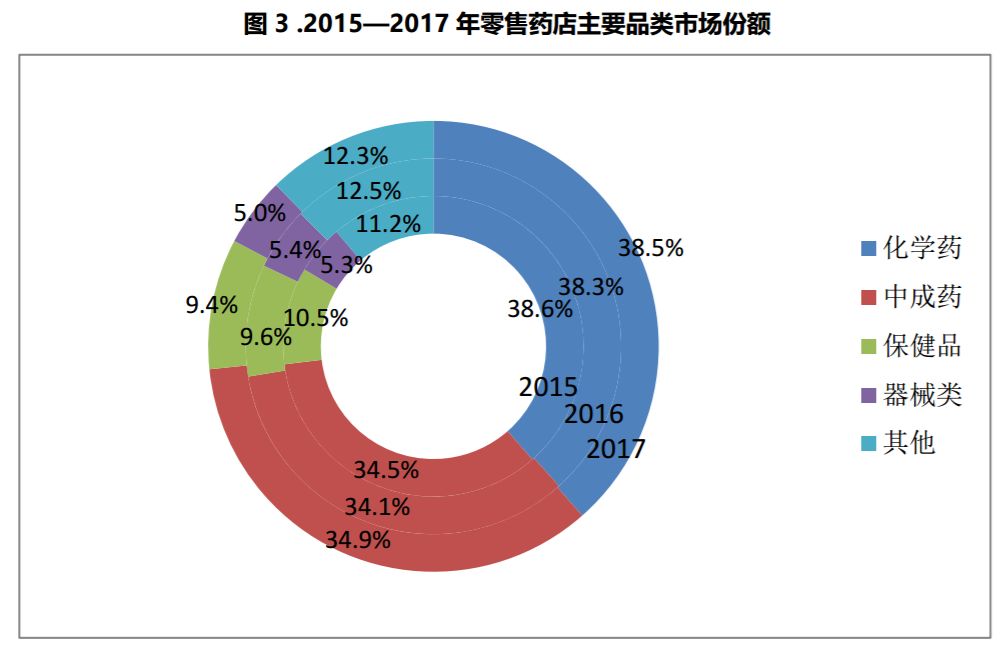

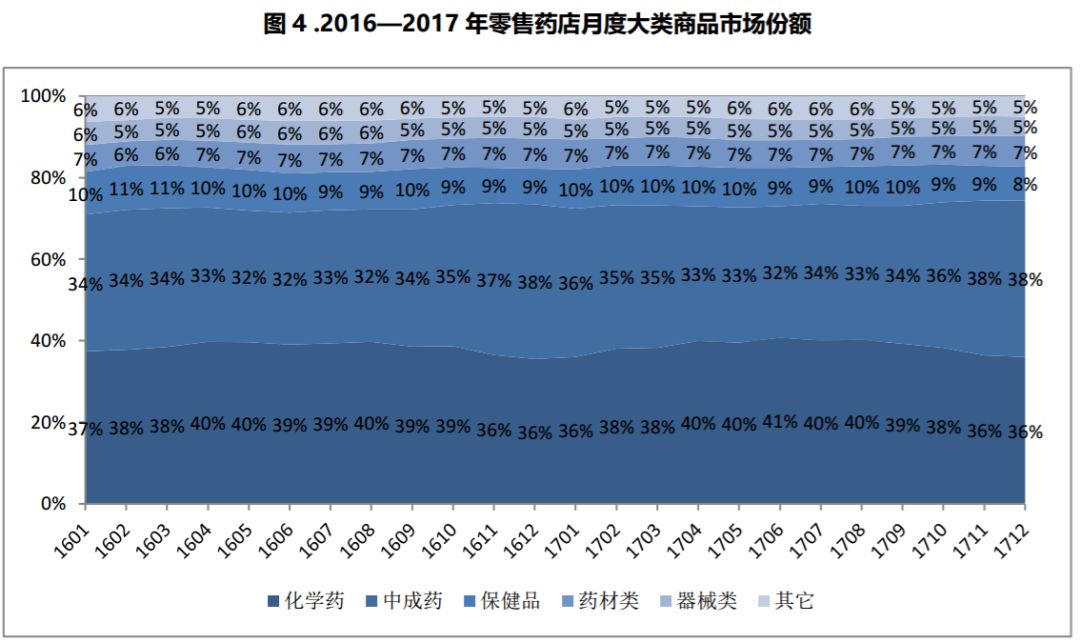

据中康CMH数据监测显示,2017全国零售终端药品总市场规模为2688亿元,得益于处方外流和药房托管,增幅较2016年的8.2%提高至9.9%,其中化学药规模1411亿元,中成药1277亿元,增幅分别为9.0%和10.9%,均高于整个零售终端的平均增长率8.5%。

非药品零售市场总规模为976亿元,增速大幅下降至4.7%,主要是因为器械类产品规模萎缩为181亿元,增幅由12.2%跌至-1.0%。受到网络电商等线上销售的冲击,器械占整个市场的份额近三年有下降的趋势。但保健品类产品增长回暖至5.4%,反映了居民的健康保健意识正在加强。

细分市场表现反映

调控政策和居民健康保健意识

据中康CMH数据监测显示,2017年全国零售终端市场规模超过100亿元的品类较2016年增长2个,增长至共15个,合计销售额2410亿元,占整个市场的65.8%。感冒药、心脑血管药和胃肠道用药仍为规模前三的品类,合计销售额762亿元,占整个市场的20.8%。

从市场表现来看,抗肿瘤和免疫调节剂增速最快,增长率高达33.9%,这在一定程度上受益于DTP药房的快速发展;

排在第二的心脑血管用药的市场份额和增速连续增长,2017年增幅更是上升至11.8%,规模由2015年的220亿升高至269亿,随着人口老龄化加剧,这一趋势将会延续。此外,补益养生类也获得较快增长(16.4%),增幅在过百亿品类中排在第三,一定程度上表明我国消费者健康管理和自我保健意识正在逐步增强。

值得关注的是,在国家规范抗生素类药物使用背景下,终端销售抗生素处方管理日益趋严,抗感染类药物规模近年来首次出现负增长。

注:包含非药品

内陆省份快速增长

市场发展趋于平衡

细分省份来看,全国一半以上省份2017年零售药店市场规模增速低于全国总体增速(8.5%)。因劳动密集型产业向内地转移,人口流动相应变化,药品零售市场增速较快的大多是市场规模相对较小的内陆省份,如湖北、云南、福建、重庆等,其中湖北省增速最快,高达15.0%;

而经济较发达、市场规模较大、市场成熟度较高的沿海省份增速放缓,如江苏、广东等。这表明,目前我国药品零售市场的发展趋于平衡,区域化差异在逐步缩小,市场成熟度逐步提升。此外,值得注意的是,2017年天津市市场规模呈现负增长,比2016年减少0.1%。

注:省级数据包含乡镇药店

总结

受益于大健康产业发展、医药卫生体制改革带来的机遇,零售药店市场规模持续扩容。随着医药分开、降低药占比、流通两票制等医改政策落地,处方外流已是大势所趋,处方药外流将给基层医疗机构以及零售药店带来发展机遇,释放千亿级的市场。在迎接处方外流的过程中,药店也在探索多元化新零售服务,尤其是大中型连锁药店,逐渐延伸至药事服务、药品配送、慢病管理、DTP药房、健康福利管理等。

2017年投资资本、上市连锁药店资本、医药工业资本加速了零售药店行业的升级迭代,并购重组进入井喷期。以华泰系、高瓴系为代表的券商及投资机构在药品零售领域的投资方向愈加明确,而不少意欲上市的连锁也纷纷进入金融资本的实质操作阶段,借助金融资本在资本市场的专业性及对零售市场的整合,推动其上市及后续并购。同时,在各路资本的助力下,区域龙头开始并购整合及跨区域拓展。受益于政策驱策、成本优势、规模优势等多种驱动因素,医药零售行业的并购整合仍将持续,并购整合将成未来一段时间的主旋律。